di Francesca Bertè, Egidio Vacchini – eQwa

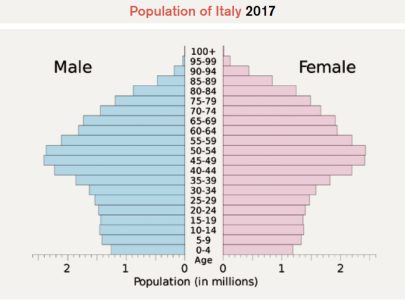

0-35-55-67-119. Non sono semplici numeri, ma dati Istat che ci raccontano la nostra vita disegnando un’Italia un po’ insolita e molto diversa rispetto a un tempo.

Nel nostro Paese si nasce poco, si diventa autonomi a 35 anni, a 55 si rischia di perdere il lavoro, si va in pensione a 67 anni e si può vivere fino a 119.

I tempi di vita delle generazioni passate erano ben diversi, e forse in parte più facili da interpretare: terminati gli studi si cominciava a lavorare e ad accumulare il denaro necessario per vivere bene il presente e il futuro. C’era lavoro e si viveva a lungo, ma di certo non tanto a lungo come oggi.

Ora tutto avviene più tardi e con qualche rischio in più. Se continueranno a nascere pochi bambini, se il lavoro resterà instabile e la longevità continuerà a crescere, difficoltà e instabilità aumenteranno. Vivremo così in un Paese che avrà sempre meno giovani-contribuenti e sempre più cittadini bisognosi di servizi assistenziali, sanitari e pensionistici. E le risorse pubbliche scarseggeranno.

Spetta dunque anche al cittadino diventare protagonista, informarsi, assumere consapevolezza e attrezzarsi per sistemare e gestire al meglio la sua vita economica. Il peso dell’economia all’interno del benessere dei cittadini è infatti davvero significativo. Certo, non basta essere economicamente stabili per stare bene, serve molto altro, come ad esempio buone relazioni, un bel lavoro, la salute, un buon rapporto con l’ambiente e così via. È tuttavia indiscutibile che una famiglia che arriva con fatica a fine mese, che non conosce i propri consumi, che non riesce a fronteggiare imprevisti seri, ed è impreparata a gestire gli eventi di transizione e le fasi del suo ciclo di vita non possa vivere una vita serena e sia perennemente esposta ad ogni fragilità.

L’economia personale, in questi anni, è oggetto di innumerevoli riflessioni e dibattiti che l’hanno resa sempre più un argomento di necessario confronto ed approfondimento tra soggetti pubblici e privati, istituzionali e non.

La pubblica amministrazione, su piccola e su larga scala, si sta organizzando e attivando per avviare azioni capaci di rendere le famiglie consapevoli delle proprie necessità economiche e dar loro basi di solidità. Da qui, la realizzazione di provvedimenti legislativi nazionali (Legge sull’educazione finanziaria, che ha istituito il Comitato nazionale per l’Educazione Finanziaria), norme regionali (recentissima Legge del Veneto) e protocolli e buone pratiche locali, tra le quali emerge il modello di WeMi (Welfare Milano) promosso dell’Assessorato alle Politiche Sociali del Comune di Milano e che si basa su educatori finanziari che accompagnano i cittadini a programmare, proteggere, promuovere i propri obiettivi di vita.

Le due forme principali mediante le quali l’educazione finanziaria è fornita ai cittadini sono l’alfabetizzazione finanziaria e la consulenza generica.

L’alfabetizzazione si esplicita in programmi di irrobustimento culturale da parte delle istituzioni pubbliche e private: vengono illustrati i prodotti del mercato, i loro criteri di valutazione e scelta, ma non deve sconfinare nella promozione di prodotto (cosa vietata dal Codice del Consumo).

L’educazione finanziaria intesa come consulenza generica, invece, parte da un presupposto diverso, ossia che per modificare i comportamenti economici delle persone e delle loro famiglie, non sono sufficienti nozioni ed istruzioni, ma è necessario un accompagnamento del cittadino nel tempo (cosa peraltro che emerge da innumerevoli ricerche internazionali). Accompagnamento che trova la sua massima efficacia se adotta comportamenti conformi agli standard di qualità internazionali (ISO) e nazionali (UNI).

Esistono infatti delle norme tecniche in materia di educazione finanziaria (UNI 11402:2011), che specificano come fare bene le cose, garantendo sicurezza e adeguati livelli di servizio. Naturalmente anche l’educazione finanziaria, intesa come consulenza generica, è del tutto separata dalla intermediazione.

Ed è proprio su quest’ultima forma di educazione finanziaria che è stato sviluppato il Modello WeMi sviluppato dal Comune di Milano. L’intero modello, infatti, si fonda sul concetto di qualità, requisito che gli deriva dall’assumere come riferimento le norme tecniche in materia di educazione finanziaria UNI 11402:2011.

Il sistema prevede l’erogazione a titolo gratuito di programmi di qualità di educazione finanziaria, assicurativa e previdenziale ai cittadini-utenti.

Il servizio di educazione finanziaria, a norma UNI, si sviluppa grazie ad una nuova figura, “l’educatore finanziario di qualità”, che tramite l’utilizzo di sistemi simulativi è capace di rappresentare nel tempo la vita economica della famiglia e di evidenziare, in anticipo, eventuali shock futuri. In questo modo l’educatore può aiutare la famiglia ad impostare una buona gestione del bilancio familiare, della protezione, della fine lavoro, dei mutui e dei debiti, degli investimenti per gli obiettivi di vita (casa, studio figli ecc).

Le esperienze internazionali e le buone pratiche di educazione finanziaria “che accompagna”, dando consapevolezza, sono molto positive e varie: da citare l’esperienza inglese del Consumer Financial Education Body, quella statunitense dei Centers for Financial Empowerment e, per finire, quella attuata dal Comune di Milano e sperimentata con il coinvolgimento delle organizzazioni sociali e delle Imprese del territorio.

Il modello milanese è infatti un programma “di rete”, che coinvolge una serie di soggetti che uniscono le forze e lavorano insieme per dare benessere al cittadino e alla sua famiglia. È in pratica un modello di welfare comunitario che promuove il benessere del cittadino grazie all’apporto delle varie componenti del territorio.

C’è la pubblica amministrazione, che funge da connettore tra le varie forze sociali coinvolte, e grazie alla diffusione di programmi di educazione di qualità contribuisce allo sviluppo di politiche di welfare capaci di promuovere il benessere ed evitare future cadute in povertà. Ci sono le organizzazioni sociali, che mettono a disposizione educatori finanziari di qualità competenti e capaci di sviluppare il servizio sul territorio. Ci sono le Imprese che aprono sportelli interni di educazione finanziaria, offrendo ai propri dipendenti l’opportunità di usufruire di un servizio di welfare aziendale innovativo e “realmente vocato al benessere”.

Nel concreto, il servizio di educazione finanziaria di qualità si sviluppa attraverso tre fasi. Il primo momento è quello della sensibilizzazione, perché senza un buon motivo nessuno è motivato ad intraprendere un percorso educativo. Vengono così organizzati incontri collettivi che aiutano le persone a capire quanto sia importante “metterci testa”, pianificare, non procrastinare e prendere in mano subito le redini della propria vita economica. A supporto degli incontri collettivi, un portale web dedicato dà la possibilità all’utente di approfondire i temi che stanno più a cuore.

Il secondo step è quello della personalizzazione e pianificazione vera e propria, che si esplicita in incontri individuali con il proprio educatore finanziario e che termina con la consegna al cittadino/lavoratore di un Report (il proprio progetto di vita”). L’ultimo momento, importantissimo, è quello del monitoraggio, ossia l’accompagnamento del cittadino/lavoratore nel tempo. Ogni anno, o ogni qualvolta si rende necessario, cittadino ed educatore si incontrano per “reindirizzare la rotta” e ripianificare. La nascita di un figlio, un nuovo lavoro, una nuova casa, un imprevisto inatteso ed ogni altro evento di vita che impatta sulla stabilità economica della famiglia viene infatti analizzato e gestito con cura.

Infine, il tema delle garanzie. Per poter garantire la conformità del modello alle norme tecniche di qualità, è previsto un sistema di tutele nei confronti sia di chi riceve, sia di chi eroga il programma educativo: gli educatori finanziari, oltre a seguire un periodo di formazione ad hoc, devono infatti erogare un servizio conforme alla UNI 11402 e attestare la loro competenza professionale. È inoltre previsto che il servizio di educazione finanziaria sia valutabile in maniera rigorosa da parte degli utenti, al fine di una maggiore tutela dell’intero processo educativo.

Promotori dell’intero modello di educazione finanziaria di qualità sono il Comune di Milano – Assessorato Politiche sociali e Cultura della salute, l’Università Cattolica di Milano – Laboratorio di Statistica applicata alle decisioni economico – aziendali, l’UNI – Ente Italiano di Normazione e PROGeTICA – Relatore della Norma UNI 11402:2011. Per supportare l’incontro tra educatori delle organizzazioni sociali, la pubblica amministrazione centrale e locale e imprese, da gennaio 2019 è nata eQwa, impresa sociale dedicata all’educazione finanziaria che si impegna a rafforzare e diffondere il modello di educazione finanziaria di qualità nelle città, nelle imprese e nei luoghi del bisogno. L’educazione finanziaria di qualità è infatti parte integrante di un pensiero di welfare, perché aiuta le persone a riguadagnare consapevolezza e controllo della propria vita economica. Non può essere, in sintesi, un semplice corso ma un modello di welfare comunitario, con un sistema coerente di garanzie e tutele, volto a migliorare concretamente il benessere degli utenti, e, perché no, gettare le basi per la loro felicità.

Commenta per primo